1. 可靠的平台应该具备合法的资质和监管机构认可,例如证监会等金融监管机构的注册。

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

(长安期货 刘琳)

一、摘要

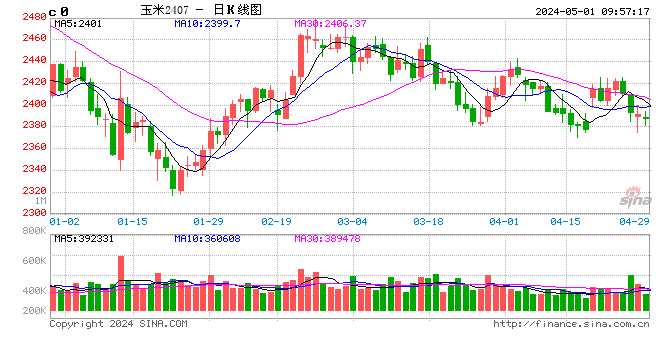

6月底美国农业部公布种植面积报告和季度库存报告显示出一定的偏空预期,一是截至6月1日美国玉米库存高于去年同期,且创逾30年高位,暗示库存压力犹在;二是美玉米种植面积同比减少,虽然降幅不及预期,但一定程度上或会缓冲美国中西部天气不利可能造成的单产损失,并使得新年度玉米供应维持宽松。三是刚发布的7月供需报告显示,收获面积上调,引导美玉米有所增产。整体而言,市场对仍维持丰产预期。不过,当下进入关键的单产形成期,且拉尼娜可能在7月到9月份期间形成,后市需要密切关注天气对玉米单产的影响,同时,经过长期下跌美玉米已跌破成本线,继续下跌空间或受限。

国内而言,天气扰动兑现后现货价格松动,或显示余粮供应趋紧不及预期。同时,需求不足,替代品持续施压,新季度成本降低,以及稻谷定向拍卖消息利空压制,市场看空情绪集中爆发。当前,9月合约月度自2520附近下跌至2400以下,下跌超过5%。

二、本年度:供应趋紧支撑减弱,需求难以提振价格

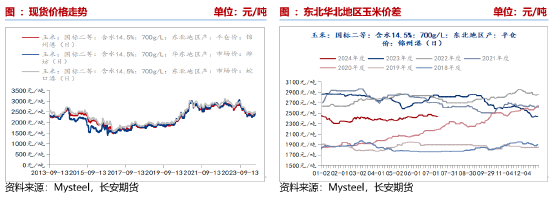

(一)产区现货价格松动,余粮偏紧支撑不足

7月以来,东北地区产(国标二等,含水14.5%,700g/L)锦州港平仓价由2480降至2435,华东地区产(国标二等,含水14.5%,700g/L)潍坊市场价由2430降至2380,东北地区产(国标二等,含水14.5%,700g/L)蛇口港市场价由2520降至2480。余粮偏紧支撑下的强势价格趋势告一段落,受天气多雨贸易商出货心态增强以及小麦流入饲料企业影响,玉米价格止涨回调。进口玉米拍卖因数量有限影响不大,余粮偏紧支撑力度不足,但定向稻谷拍卖传闻、谷物进口同比增加以及小麦替代等利空影响犹在,或持续施压玉米价格。

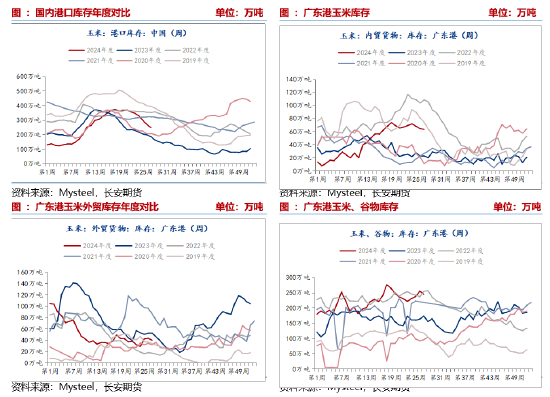

(二)港口谷物库存高位,内贸玉米需求不足

Mysteel数据显示,截至7月5日,北方四港玉米库存251万吨,周环比降低19.3万吨,降幅7%,同比增加63万吨,增幅34%。由于港口集港量维持低位,5月下旬以来港口库存持续降低。广东港玉米内贸库存63.4万吨,周环比降低1.2万吨,降幅2%,同比大幅增加40.5万吨。外贸玉米库存40.2万吨,周环比降低3.5万吨,降幅8%,同比减少12.4万吨,降幅24%。与此同时,广东港谷物库存245.6万吨,周环比降低9.7万吨,降幅4%,同比增加82万吨,增幅超过50%,处于近年高位。

6月进口数据尚未发布。海关数据显示,5月我国进口玉米105万吨,同比减少36.8%,创下近四年来同期最低水平,今年以来玉米月度进口持续环比降低,但本年度截至5月累计进口2071万吨,去年同期仅为1234万吨。5月我国进口谷物(玉米、高粱、大麦、小麦)合计712万吨,同比增加124万吨,本年度截至5月累计进口4765万吨,去年同期为3093万吨。近日外盘美玉米持续暴跌,叠加巴西玉米上市高峰期,出口表现旺盛,后期我国玉米进口仍将维持较大的规模。

从库存端来看,由于进口玉米及谷物性价比较高,导致内贸玉米需求不足,库存同比大增,拖累国产玉米价格。后续,全球玉米丰产预期犹在,粮价存压,进口利润或持续凸显,国产玉米价格持续承压概率较大。

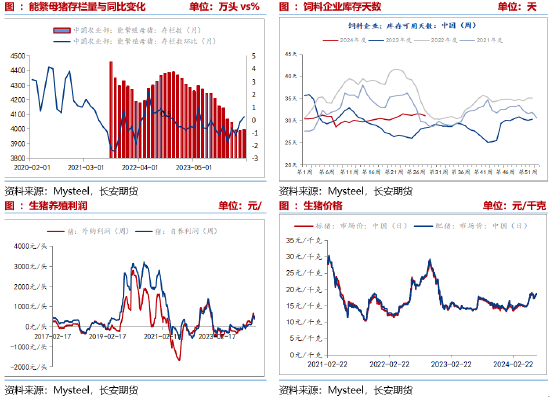

(三)麦-米价差持续低位,饲企由观望转为采购

农业农村部数据,2024年5月末能繁母猪存栏量为3996万头,环比增加0.25%,同比下降4.7%,相比2022年12月份高位时的4390万头已经下降了8.9%。按照10个月的出栏周期,自2023年10月开始生猪出栏将逐步降低。在生猪去产能背景下,生猪饲料需求稳中降低或为大方向,不利于玉米价格走强。当下,生猪供需关系进一步改善,猪价偏强养殖利润显著改善,在此背景下,农业农村部数据显示能繁母猪自5月开始增加,钢联数据显示能繁母猪存栏自3月增加,饲料需求有所增加。后期,在利润提振下,生猪存栏也有望止降回升。禽类养殖方面,鸡蛋价格回升,蛋鸡养殖维持盈利,存栏持续增加。在此背景下,饲料企业玉米库存天数31.15天,周环比小幅降低,同比仍偏高。我国5月饲料产量小幅增加至2569.6万吨,去年同期为2570万吨,同比差距不大。

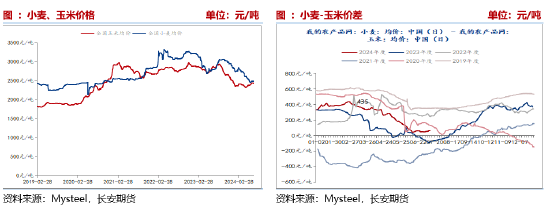

7月以来小麦价格变化有限,而玉米价格稳中偏弱,麦-米价差有所提升。截至7月12日,麦-米价差62,较7月初45增加17,但仍在饲用替代价差范围内。从目前来看,下游需求不足叠加中储粮收购或暂告一段落,小麦价格后续大概率承压运行。一般情况下,小麦饲用替代期在7月-10月,届时将挤占玉米需求。市场测算,每月平均用量或在200万吨左右,而去年同期月度用量或在400-450万吨之间,由此来看,小麦替代用量同比显著降低并利多玉米。但近期饲料企业开始由观望转为采购小麦,饲用替代逐步挤占玉米需求,或边际利空玉米价格。

(四)深加工行业检修季,原料提振作用有限

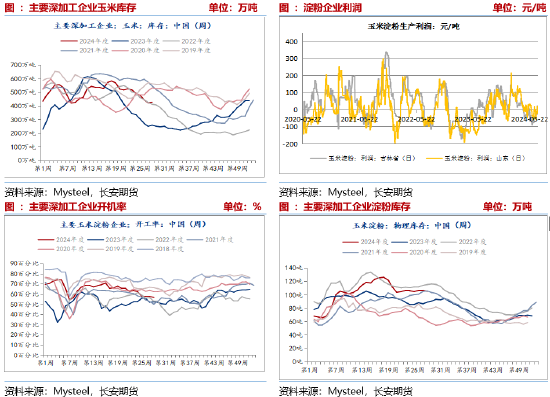

深加工处于停机检修期,开机率持续降低,截至7月12日玉米淀粉开机率57.04%,周环比降0.79%,4月下旬以来连续下滑,同比增4.53%。企业玉米库存428万吨,随停机检修影响玉米库存持续下滑,但本周环比增4万吨,同比增168万吨,增幅64%。企业淀粉下游淀粉糖、造纸企业需求不佳,淀粉库存维持稳定,环比变化不大,同比仍增加15万吨左右。虽然原料玉米库存、开机率同比偏高以及产品淀粉库存高位回落,淀粉行业压力略有降低,但考虑企业处于盈亏平衡点附近以及季节性检修期,原料需求变化或有限,刚需采购为主。尤其近期上量引导玉米价格弱势,企业压价心态明显,由此来看对原料支撑作用有限。

三、新年度:天气扰动降低,丰产预期为主

(一)中国增产预期为主,但种植成本降低

前期调研显示东北受玉米-大豆之间改种指标任务以及担忧玉米亏损影响,导致种植面积略有缩减。但农业农村部6月供需报告显示,玉米新作种植面积或有所增加。单产方面,6月东北暴雨与山东等地干旱天气影响有限,对新作单产影响不足。由此,新年度国内玉米或以增产为主,施压远月玉米期价。同时,东北三省一区地租成本普遍下滑,各地下滑幅度不一。据市场消息,当地地租降幅约在每公顷2000-3000元,折合到港成本降低300-400元/吨,由此推算今年的玉米折港成本约2200-2300元/吨。此外,当前旧作现货价格滞涨回落,以及8月后,我国西南、西北等地早熟春玉米逐渐收获上市,玉米供应趋紧或有缓解,玉米缺乏大幅反弹空间。

(二)美国依旧丰产,但期末库存意外调降

虽然洪涝与干旱并存,但6月底美国农业部公布种植面积报告和季度库存报告显示出一定的偏空预期,截至6月1日美国玉米库存高于去年同期,且创逾30年高位,暗示库存压力犹在,美玉米种植面积同比减少,虽然降幅不及预期,但一定程度上或会缓冲美国中西部天气不利可能造成的单产损失,并使得新年度玉米供应维持宽松。整体而言,市场对仍维持丰产预期。7月USDA供需报告显示,面积维持6月种植面积报告9150万英亩的预估,但收获面积上调130万英亩至8340万英亩。由于优良率良好,单产维持6月预估为181蒲式耳/英亩。整体而言,美国2024/25年度玉米产量预估被上调2.4亿蒲式耳,达到151亿蒲式耳。但期末库存为20.97亿蒲式耳,低于分析师预测的21.74-24.54亿蒲式耳。

(三)南美玉米产量维持稳定,全球丰产维持丰产预期

阿根廷2024/25年度玉米产量预估为5100万吨,巴西为1.27亿吨。巴西国家商品供应公司最新预测,巴西第二季玉米产量约9000万吨,较上月预估上调近200万吨,但由于种植面积减少,今年第二季玉米和玉米总产量将低于去年。全球2024/25年度玉米产量预估为12.2479亿吨,6月预估为12.2054亿吨,略微上调425万吨。全球2024/25年度玉米期末库存预估为3.1164亿吨,2023/24年度期末库存预估为3.0913亿吨。

四、价差:期货回吐升水,基差回升

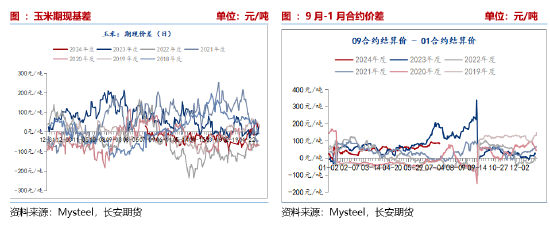

7月12日,锦州港口玉米与2409合约基差约为31元/吨,扭转今年以来长期负基差状态,由于期货盘面回吐前期天气升水。不过,基于当前连盘仓单中性偏高、当下供应不及预期宽松以及产销倒挂的局面,接货存在风险,盘面或持续承压于偏空的基本面。而经过半个多月的期价下跌,盘面已具备做多的中长期价值,但缺乏上行驱动,短期或承压运行,正基差有望维持。2023年10月以来,9-1价差持续保持正值,且5-9价差持续负值,暗示玉米供需进一步宽松。叠加考虑新作种植成本降低,9-1正套或仍有盈利空间。

五、小结与展望

基本面上变化不大,余粮依旧偏紧并支撑价格,不过近期现货止涨趋弱,或暗示余粮偏紧不及预期,支撑力度有所降低。需求端利润亏损以及停机检修引导深加工开机率继续回落,淀粉继续小幅去库,但玉米价格回落施压淀粉价格,反过来难以支撑玉米期现货价格。饲料企业多用谷物替代,近期企业由观望转为按比例采购小麦,施压玉米,后续仍需关注麦米价差修复与小麦饲用边际变化。短期玉米或延续弱势。不过经过近期下跌,市场利空有所兑现,价格存在企稳诉求,盘中关注2357附近支撑,空单可择机止盈。空仓者可逢低布局多单。仅供参考。

免责声明

本报告基于已公开的信息编制,我们力求报告内容客观、公正、准确,但不保证信息的绝对准确和完整。本报告所载的观点、结论和建议仅供参考,不构成个人投资建议。投资者应当充分考虑自身投资经历及习惯、风险承受能力等实际情况,并完整理解和使用本报告内容,不能依靠本报告以取代独立判断。对投资者依据或者使用本报告所造成的一切后果,本公司及作者均不承担任何法律责任。

本报告所载的意见、结论及预测仅反映报告发布当日的观点和判断。在不同时期,本公司可能会发出与本报告所载意见、评估及预测不一致的研究报告。本公司不保证本报告所含信息保持在最新状态。本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。

长安期货有限公司版权所有并保留一切权利。未经本公司书面许可,任何机构或个人不得以翻版、复制、发表、引用或再次分发他人等任何形式侵犯本公司版权。如征得本公司同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“长安期货投资咨询部”,且不得对本报告进行任何有悖原意的引用、删节和修改。本公司保留追究相关责任的权力。所有本报告中使用的商标、服务标记及标记均为本公司的商标、服务标记及标记。

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:李铁民 正规股票配资公司